Sparstrumpf statt Aktien?

Als Leserin meines Blogs weißt du sicherlich inzwischen, dass ich zunächst empfehle, Ordnung in deine Finanzen zu bringen. Ordnung heißt:

- Einen Überblick bekommen über das, was rein- und rausgeht. Am effektivsten funktioniert das mit einem Haushaltsbuch.

- Dir auf Basis dieser Übersicht dein individuelles Budget erstellen: Wieviel meines Geldes gebe ich momentan für welche Aspekte aus, und wieviel sind mir diese Dinge wert? Hierfür habe ich zwei ähnliche Ansätze (50-30-20 und 6 Töpfe).

- Einen Notgroschen aufbauen, mit dem du unvorhergesehene Risiken absichern kannst. Dieser Notgroschen sollte so groß sein, dass du dich und die finanziell von dir abhängigen Personen drei bis sechs Monate lang davon über Wasser halten kannst. Und er sollte jederzeit erreichbar sein, als z.B. auf einem Tagesgeldkonto liegen.

Erst danach solltest du meiner Meinung nach anfangen, über Geldanlage nachzudenken; egal, ob das eine Immobilie, Aktien oder eine andere Form der Investition ist.

Das Thema ist zu kompliziert!

„Am liebsten will ich mich gar nicht mit diesem Thema befassen. Das ist alles so kompliziert. Und in Mathe war ich noch nie gut!“

Kennst du diese Gedanken? Ich höre sie immer wieder.

Ich kann hervorragend verstehen, dass ein uns unbekanntes Thema uns zunächst Angst macht. Es ist schwierig, wir wissen nicht, wo wir anfangen sollen und haben immer Angst, einen Fehler zu machen.

Da kommt uns ein psychologischer Effekt zu Hilfe: Je mehr wir von einem Thema wissen, umso mehr Spaß macht uns dieses Thema!

Ja, die ersten Schritte sind schwierig. Doch je mehr Schritte wir gehen, umso leichter fällt es uns. Heißt also: Der Anfang ist am schwierigsten, danach wird es besser. Und das Wasser wird bekanntlich nicht wärmer, wenn wir später springen.

Und keine Angst: Du musst keine komplizierten Rechnungen lösen können, um dein Geld sinnvoll anzulegen.

Warum sollte ich überhaupt investieren?

„Ich spare lieber alles, dann bin ich auf der sicheren Seite und verliere zumindest kein Geld.“

Es gibt zwei Gründe, weshalb du dein Geld nicht im Sparstrumpf verwahren solltest.

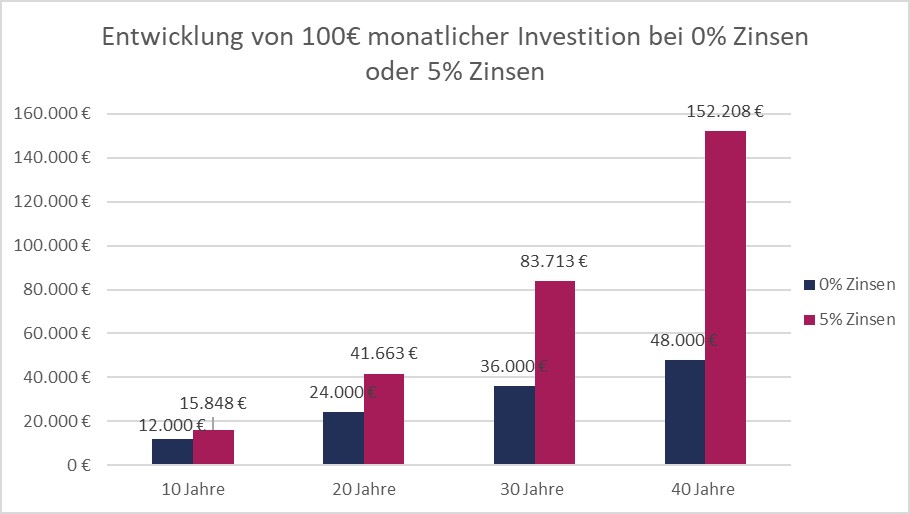

Das eine ist der Gewinn, den du dir entgehen lässt, wenn du das Geld im Sparstrumpf lagerst. Nehmen wir an, du sparst jeden Monat 100€. Dieses Geld lässt du entweder bei 0% Zinsen im Sparstrumpf liegen, oder du investierst es mit 5% jährlichen Zinsen. Dann sieht das Bild so aus:

Je länger du dein Geld liegen lässt, umso größer ist der Unterschied zwischen dem Sparstrumpf und einer Investition. Nach 40 Jahren hat sich der Wert mehr als verdreifacht, wenn du ihn mit 5% anstelle von 0% jährlichem Gewinn anlegst.

Je länger du dein Geld liegen lässt, umso größer ist der Unterschied zwischen dem Sparstrumpf und einer Investition. Nach 40 Jahren hat sich der Wert mehr als verdreifacht, wenn du ihn mit 5% anstelle von 0% jährlichem Gewinn anlegst.

Zudem ist es so, dass normalerweise alles mit der Zeit teurer wird. Erinnerst du dich an die Kugel Eis für 50 Pfennig in der Eisdiele? Inzwischen ist 1,20€ völlig normal. Das nennen wir Inflation. Du wirst dir also in 10 Jahren für 10€ weniger kaufen können als heute. Die Europäische Zentralbank strebt eine Inflation von knapp unter 2% pro Jahr an; unser Geld soll also im Schnitt pro Jahr 2% weniger wert sein als im Jahr zuvor. Warum das so ist, schauen wir uns in den nächsten Blogeinträgen an, wenn es um Definitionen und Grundlagen geht.

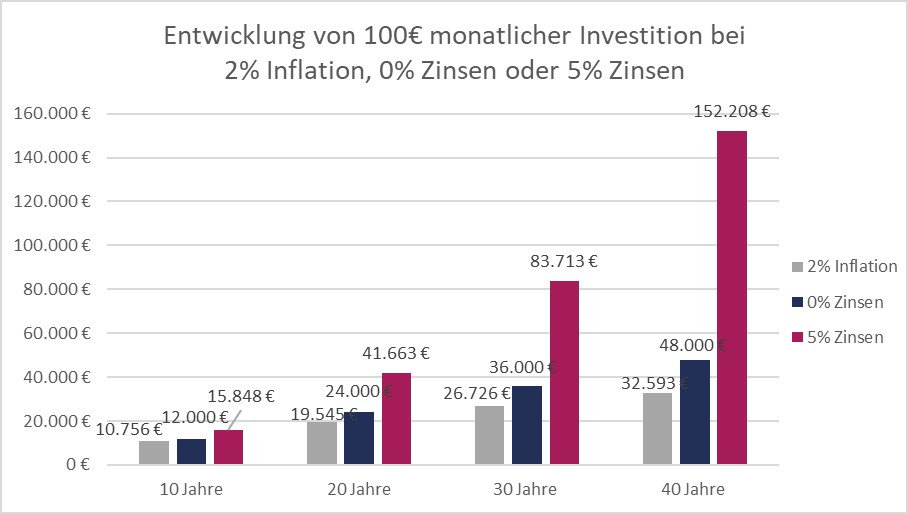

Diese Inflation sorgt auch dafür, dass das Geld in deinem Sparstrumpf in 10 Jahren weniger wert ist. Tatsächlich verlierst du also konstant Geld. Dann sieht der Vergleich zwischen Sparstrumpf und Investition sogar so aus:

Je länger du dein Geld liegen lässt, umso stärker wirkt sich die Inflation auf der einen Seite, der Zinseszinseffekt auf der anderen Seite aus. Bereits nach 20 Jahren hat die Inflation 5500€ von deinen ersparten 24.000€ aufgefressen – das sind mehr als 20%! Und für 5500€ hast du mehr als vier Jahre lang jeden Monat 100€ gespart.

Je länger du dein Geld liegen lässt, umso stärker wirkt sich die Inflation auf der einen Seite, der Zinseszinseffekt auf der anderen Seite aus. Bereits nach 20 Jahren hat die Inflation 5500€ von deinen ersparten 24.000€ aufgefressen – das sind mehr als 20%! Und für 5500€ hast du mehr als vier Jahre lang jeden Monat 100€ gespart.

Wenn du nicht zusehen willst, wie dein Erspartes Monat für Monat weniger wird, solltest du lernen, es wertbringen zu investieren. Wie das funktioniert, schauen wir uns gerne gemeinsam an.

Wenn du das nicht alleine machen möchtest, komm doch in unsere (women only) Facebook-Gruppe oder zu einem meiner Seminare!

Liebe Claudia! Seit mehreren Jahren finde ich niemanden, der mir ohne hohes Risiko 5 Prozent Zinsen bietet. Ich bin sehr gespannt!

Gruß Ute

Liebe Ute,

ich investiere in ein divsersifiziertes ETF Portfolio und habe eine Rendite von 11% in den letzten Jahren erwirtschaftet. 5% sind glaube ich sehr realistisch.

Liebe Grüße,

Philine

Hiiilfe! Was ist ein diversifiziertes ETF Portfolio? Und wo bekomme ich das?

Liebe Grüße zurück

Ute

Liebe Ute,

nur Geduld! Das ist gar nicht schwierig, und in den nächsten Wochen nähern wir uns diesem Thema Schritt für Schritt